原文作者:Scarlett Wu

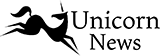

过去两周 YGG 价格的过山车让市场的目光重新聚焦在游戏公会赛道,在上涨伊始,笔者曾在推特分享过一份从国库视角观察游戏公会小结《游戏公会国库对比&估值小结:YGG, MC & GF,谁的估值更合理?》,当时最看好的 MC, 现在价格已经上涨了 50% ,而 YGG 的价格已经在冲高翻倍后急速下跌,回到了小结写作前的价格。本篇文章是该小结的修订和展开,从业务能力、投资能力、风控能力、估值四个角度对游戏公会赛道进行完整盘点。

众多游戏公会、Quest 平台、游戏资讯集合平台、先用后付 NFTfi 协议,实际上都是同一款服务的细分。因为游戏项目方有且仅有三个需求:

1. 拉新

2. 促活

3. 进而促进游戏内消费

Web3 玩家则只有 2 个需求:

1. 有陪伴感

而由于 20-22 年初 ponzi 带来对垫付前期资金投入的需求(比如在 Axie 价格上千美元时,公会购买 NFT 租给东南亚玩家,并从用户的后续收入中抽成),以及疯狂膨胀的经济体系催生的造富效应,让人们误认为击鼓传花的鼓声永远不会停,滋生了 Web3 游戏公会的另一个重要功能:

2. 垫付本金

产生陪伴需求的前提,是用户会在游戏上花费足够长的时间,这一点现下所有非 Ponzi 的 Web3 游戏基本都不满足。而公会出资购买「铲子」NFT 租给用户,则需要一款经济持续膨胀的 Web3 游戏——如果两周前投入的本金就已经开始亏损了,任何一个垫付本金的机构都得提心吊胆。但事实是,除了 crypto game ponzi 鼻祖 Axie Infinity,圈内至今没有一款用户持续增长超过半年的游戏。鉴于 ponzi 盈利的前提就是用户增长,愿意垫付本金的公会需要花费两个月发现「能够稳定赚钱」的游戏,两个月观察「这游戏确实能稳定赚钱」,推行方案两个月后,他们将绝望地发现,垫付的本金无法收回了,因为「学者」(公会对旗下玩家的称呼)们可能玩十年也无法回本。

公会显然更早意识到了这个问题,在每一个 Ponzi 都无法复现 Axie 的热度、每一款游戏对陪伴感的需求也无法强势到可以通过直播等方式收费(传统游戏公会的收入来源)的事实驱动下,公会从「服务玩家」向「服务项目方」转型:一方面,公会手握大量玩家资源(这一点现在事实上已然存疑,将在下文进行讨论),另一方面,公会的国库里还有大量资金(虽然很可能流动性存疑,也将在下文进行讨论),可以通过投资享受 Web3 游戏赛道的增长红利。当然,也有如 Merit Circle, 跟 Avalanche 合作子链,用游戏公链的叙事提升估值想象力。

1. 业务数据对比:YGG 和 MC 仍活跃,GF 声量上已经掉队

目前,几大公会的流量阵地主要是:

1. Quest 系统

2. 推特

3. Discord

其中 Discord 很具有欺骗性,即使是 YGG 七万人的 DC 群聊,在没有热点游戏/任务的情况下,每天 General Chat 也只有一百多条消息,其中一半是 gm 和 hi,另一半是团队给出 Medium / 官网链接回答成员的问题。

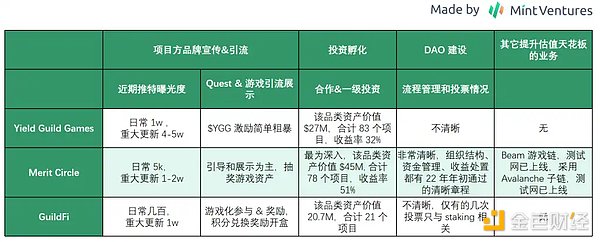

而推特则可以通过浏览量一探究竟,即使 YGG 有 18 万推特关注,Merit Circle 有 10 万,GuildFi 有 12 万,YGG 推特内容的浏览量稳定在几千-上万,只有重大更新才有 4-5 万浏览;Merit Circle 则略逊一筹,日常内容浏览量在五千左右,重大更新上万;GuildFi 则更加惨淡,平常的更新发布浏览不到一千,半年度汇报的浏览量也只有一万。对比之下,笔者两千多关注的推特随手发布的推文也至少有大几百的浏览,稍微有深度的总结就能有数万浏览——在推特透明的数据展示下,游戏公会的数据水分无处遁形。

而 Quest 系统,则可以从项目情况和激励情况两方面一探究竟:

YGG Guild Advancement Program

近期,YGG 上线了 Guild Advancement Program Season 4, 玩家通过完成任务并上传凭证,瓜分对应任务的奖池。其中,Axie 的奖励仍然占据优势,单项奖励最高可达 2700 枚 YGG(按现在的 YGG 价格计算约合 900 美元),其余游戏的单笔奖励在 30 枚 YGG(也就是 10 美元)到一千多 枚 YGG 不等。对于现在仍有能力争夺 Axie Infinity 奖池的玩家来说,Axie 官方给出的奖励无疑更吸引人(最高价值数万美元),而对于其他加密游戏的玩家来说,需要跟竞争者瓜分的、合计几十至几百美元的奖池,吸引力不大,与其花费大量时间完成 ROI 不高的任务,不如把时间用来撸空投。从用户视角看,YGG 的 Quest System 很难吸引大量注意力。

从项目方视角看,YGG 和游戏的合作大概率会收到现金 or 其他游戏的资产,而给到玩家的则是以 YGG 计价的奖励,实际上是 YGG 将自己的代币置换成其他现金 / 游戏资产的行为。

https://www.yieldguild.io/gap/season-4Merit Circle Gaming

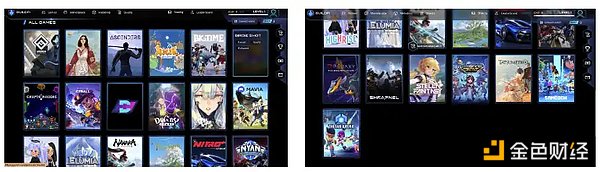

相比 YGG Quest System 的简单粗暴上任务,Merit Circle Gaming 的界面更加游戏友好。这个激励体系的官网分为四部分:主页(重点游戏介绍和活动时间线),游戏(重点游戏展示和相关信息总结),学院(游戏教程和 Web3 操作基础教学)和任务体系(完成任务,奖励经验和游戏 NFT 抽奖)

在 YGG 的 Quest 系统里,玩家可以有更直接了当的 ROI 计算(虽然 ROI 不高,对东南亚人群来说仍有一定吸引力),而 Merit Circle 的 Quest 系统更偏向信息聚合和游戏展示,任务奖励多为抽奖分发。

Merit Circle – 主页

Merit Circle – 重点游戏陈列

Merit Circle – 学院

Merit Circle – 任务奖励体系

GuildFi Quest & Achievements

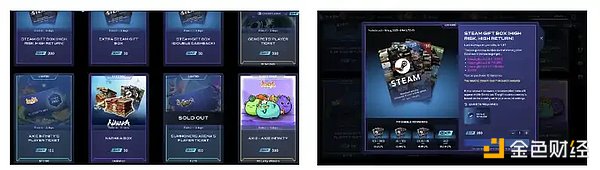

GuildFi 则采用游戏内积分打造了一个任务&成就系统,每达成对应的任务、成就,就能获得对应的积分奖励。

GuildFi Quest & Achievements

积分可以用于兑换礼品卡、游玩门票、白名单、宝箱、NFT 等。但目前,GuildFi 经验能兑换的产品相当有限,以 Steam 礼品卡为主(概率开出价值 0.5 – 30 刀的礼品卡,也可能返还 15% 的成本),Genopet、Axie 的游玩门票,Axie NFT 和 CyBall NFT(限时抽奖的形式发放)。这种抽奖盲盒兑换 Steam 礼品卡 / 游戏道具的模式,本身在传统的游戏信息聚合和休闲小游戏平台已经广泛运用。一方面跟游戏项目方合作分发游戏资产(虽然可以看到,GuildFi 的 BD 能力已经相当有限,合作的都是老项目),一方面直接将收入的一小部分兑换成玩家已有价值概念的资产,加入开盲盒模式来游戏化消除通胀。

GuildFi Marketplace

在 GuildFi 的半年度总结里,他们表示「在过去的一年(22 下半年 – 23 上半年)里,平台内购买量超过 200, 000 次,比上年增长 42% ,显然我们的社区对我们平台上的游戏产品的热情正在上升。值得注意的是,《暗黑破坏神 IV》的 Lootbox 活动以超过 65, 000 次的购买量夺得冠军,而 KOF Lootbox 的购买量则超过 30, 000 次。」在这样的合作下,GuildFi 一年里合计为 21 个合作方合计带来的用户预注册量为 9.2 万名——平均下来每款游戏不到 5000 个注册——考虑到预注册通常不需要钱包交互,也很容易让撸毛党在不错的项目上一次开很多个号,实际带来的有效用户量更是堪忧。

Source: GF 半年度总结

结合上文不难看出,游戏公会在市场上的能量已经大幅降低,YGG 和 Merit Circle 仍然在市场上较为活跃,而 GuildFi 从商务资源和内容产出上都已经掉队。

2. 财务情况对比:MC 财务和业务水平均衡发展,YGG 业务能力强但财务水平欠缺,GF 市值小于所持有蓝筹+稳定币资产价值

YGG: 游戏传播平台 + 游戏投资基金,国库几乎全是 YGG,链上高流动性资产不到 4.4 %

由于目前市面上游戏 NFT 大幅贬值且流动性不佳,我们可以直接从 FT 来大致估计项目方国库的情况。根据 YGG 官方公布的地址,YGG 链上国库中, 95% 为自己的代币 YGG, 仅有不到 4.4% 的高流动性的稳定币和蓝筹资产(USDC / USDT / ETH 等),可见资产配置相当不平衡。

YGG 国库地址资产情况 Arkham,Mint Ventures 制图 *不包含非 EVM 链上的资产,这部分资产的金额约 22 万美元,计算时可忽略

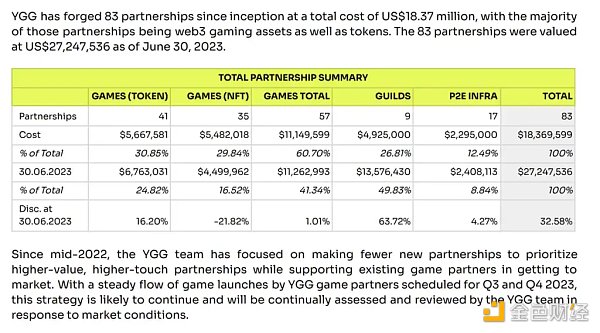

此外,YGG 在 8 月初发布的 2023 Q2 Community Update 中给出了对投资/合作项目资产的价值计算:YGG 合计持有价值 2720 万美元的游戏资产(NFT, Token,股权等),对应成本为 1830 万美元,账面浮盈 32% 。

Source: YGG Medium

虽然 YGG 较为坦诚地将来自 Gaming NFT 的市场价格跌幅公之于众,Games 部分的 token / NFT 估值都可能有一定计算的水分:即使投资时 YGG 拿到了不错的价格,目前的市场情况下,一级投资的 game token 账面价值很可能会在 listing 后大幅缩水,在 NFT 流动性极差的现状下,想要将手上的 NFT 退出流动性则需要骨折卖出。同样的情形也适合 Merit Circle 和 GuildFi.

YGG Partnered Games (持有资产,包括一级投资和二级市场购买,chainplay.gg 不完全统计)

Merit Circle: 业务稳扎稳打,国库资金平衡最佳,稳定收益和高风险资产对半

Merit Circle(下文简称 MC)的官网里,对自己的定义是有四种功能的 Gaming DAO:投资、游戏工作室、奖励体系,基础设施(通过 Avalanche 子链打造游戏链 Beam)。从沟通透明度上 MC 相比另外两家公会也更胜一筹:国库资金的看板更新及时,不仅包含链上可查的 FT/NFT 数据,还公开了一级投资等非流动资产。在这里,我们主要分析两个部分:投资和孵化的情况,以及国库资金分配情况。

Merit Circle 官网

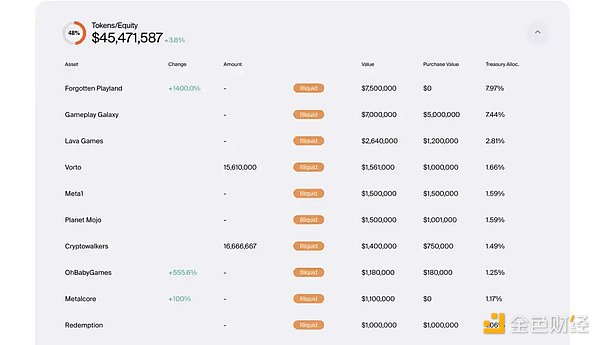

首先看投资和孵化,根据 MC 国库公开的数据,直至 23 年 6 月,MC 共持有 79 个游戏项目的 Equity / token,其中不乏不错团队背景和融资背景的大项目如 OhBabyGames 和 Xterio,这些资产的价值 4540 万美元, 其中 160 万美元已经可以公开交易, 4380 万美元为非流动资产,以及 30 万美元 MC。此外,根据公示的购买价格,这些资产的总成本为 2990 万美元,账面浮盈 51.8% 。

https://treasury.meritcircle.io/treasury MC 投资项目的不完整截图

而链上国库资金的质量 MC 也明显强于 YGG,钱包中仅 27.4% 为自己的代币 MC, 69.5% 为高流动性的稳定币和主流资产。

Merit Circle 国库地址资产情况,Arkham,Mint Ventures 制图

此外,MC 已经上线测试网的 Avalanche 子链 Beam 也是后续走势的一个重要事件。Beam 将采取 Proof of Stake 的模式,采用 MC 作为 gas 代币,并将采用 LayerZero 作为跨链基础设施。目前已有三款游戏在基于 Beam 进行开发。8 月 14 日,团队在社区治理板块提出草案并开放讨论:

https://gov.meritcircle.io/t/beam-development-and-ecosystem-funding/822

GuildFi:业务能力较弱,链上国库资金平衡较好, 13% GF, 46% 稳定币, 41% stETH 寻求稳健收益

由于 GF 的资产有许多在 Uniswap 上做 LP,难以通过 Arkham 直接展示,下图为所公示钱包的 ERC-20 资产链上资产统计:可以看到,GF 的链上国库中有 46% 稳定币, 41% ETH/stETH, 13% GF,以及一些小额游戏相关代币的投资,共计 5770 万美元。

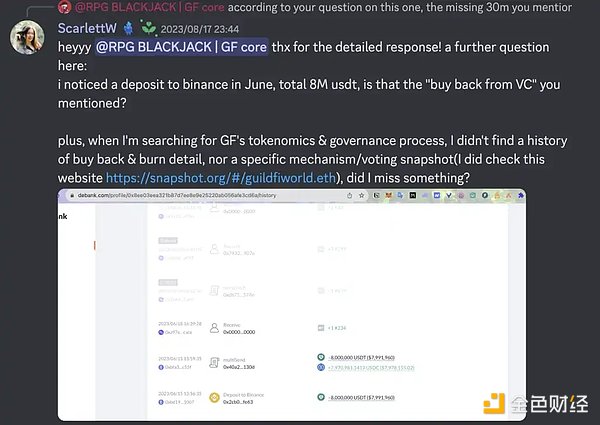

相较于 GF 发布半年度财务总结的数据,如今官方链上资产相比总结发布时的 7100 万美元缩水了 19% , 主要由代币价格下跌和将 800 万枚 USDT 转账到 Binance 导致的。官方团队表示,存放在 cex 中的资产主要用于日常运营和从投资人处回购。

Source: Debank

Source: GuildFi

但在进一步提问「是否有公开的回购机制 & 回购历史记录时」,除了长达两天的「请耐心等待」,并没有给出合理的回答。

Discord 问答记录

在半年度总结中,除了 Reserve 中的 7100 万美元资产(现链上共计 5770 万美元),还有价值 1590 万美元的一级市场投资和其它游戏 Token,以及价值 480 万美元 的 NFT。

GF 合作游戏

3. DAO 建设和治理能力对比:Merit Circle 远远强于对手

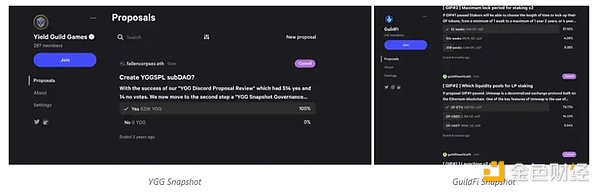

虽然在 21 年发布的白皮书中,YGG 和 GuildFi 都表示希望这个游戏公会的最终目标是成为一个 Gaming DAO,但实际上真正达成这个目标的却是 Merit Circle.

点开 YGG 和 GuildFi 的 Snapshot,我们只能看到几个历史久远的投票:

YGG:两年前对于 SubDAO 的提议。

GuildFi:八个月前三个关于 Staking System 的上线提案及细节。

而 Merit Circle 则会让用户看到一个运营流程完备、具有风控意识的 Gaming DAO / Investment DAO 应该是如何运行的:过去两年,Merit Circle 的 Snapshot 共有 26 个提案投票,其中有 DAO 治理、投资风险管理(退出和投资额度的授权机制)、游戏开发等。比较重要的提案有:

2022.01 MIP-7 ,确定收益分配和代币销毁。20% 的收益以 USDC 的形式保存在国库, 5% 的收益以 ETH/WBTC 的形式保存在国库, 60% 的收益用于适当时机低价回购以维持代币价格的稳定(低于 7 日均价 10-35% 时进行回购,这部分 MC 主要进入质押奖励,也可销售给愿意长期锁仓的战略投资人), 15% 的收益用于 MC 的直接回购销毁。另外,由于代币解锁大多释放给「社区激励」,决定每月销毁 75% 解锁的「社区激励」代币(比例可以由社区投票修改)。为 DAO 的财务库提供足够的代币,以覆盖任何主要的社区提案,也将 mCap 转变为更现实的 FDV。这里很难不惊讶于 MC 的远见,以及面对巨大诱惑的冷静——主动销毁 75% 释放给 community 的代币并不是一个容易的决定,机制的完备是 MC 国库资金平衡的基础。

MC 回购和销毁公示 https://treasury.meritcircle.io/

https://gov.meritcircle.io/t/mip-7-sustainable-future-vision/192

2022.05-06 退还 YGG 的投资。解除与没有实质性帮助的投资人之间的关系。

https://snapshot.org/#/meritcircle.eth/proposal/QmT71tWtTwk6q5Cd2kvhoLzxm76SpNaQGBR9RE7pCxBM58

https://snapshot.org/#/meritcircle.eth/proposal/QmanW7dTyF2LvvU9iAGwj3i9D4F3TS7ZbxR33jVCmKMrgR

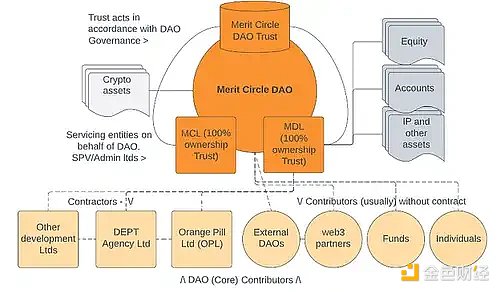

2022.07 DAO 架构的重组。

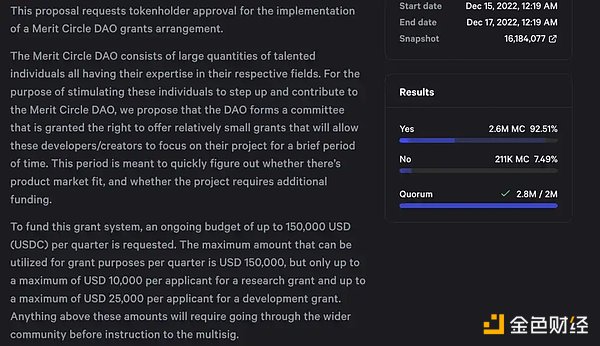

2022.12 Merit Circle Grants 的提议。每季度留出 150 k USDC 用于小额激励研究和游戏开发,Research Grant 单笔不超过 10 k, Development Grant 单笔不超过 25 k。

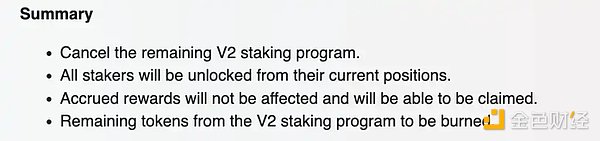

2023.07 取消 Uni V2 的后续 Staking 奖励,并将这部分未来奖励销毁。主要是考虑到现有的 Staking 模式对 Merit Circle 来说并不会带来太多好处,但后续在 Beam(MC 打算建设的游戏链,proof-of-stake)上的质押则有明确的用例,因而取消 V2 奖励,后续把质押奖励集中在 Beam 上。

https://gov.meritcircle.io/t/mip-26-cancel-all-future-v2-v3-staking-rewards-and-unlock-all-v2-stakers-proposal/803

通过几条提案的梳理可以看到,虽然提案人主要是团队,投票人数也并不算多(基本在 500 万枚 MC 左右),但 Merit Circle 的团队在战略思路上相当清晰,不惜放弃短期利益维护社区的长期利益,治理也相对透明。

4. 总结对比:业务能力、投资能力、风险控制能力和市值对比

4.1 业务能力:MC 业务更多元,YGG 用户基础更广,GF 掉队

此外,从组织架构上看,YGG 的模式是 Axie 时代的产物——YGG 之下延伸出区域性的 sub DAO,方便区域性的成员触达和管理,并且缺乏与时俱进的风控体系。而 Merit Circle 则更像是一个游戏大厂,投资(且有完整风控体系)、孵化、宣传、基础设施,各个维度都做得不错。GuildFi 的投资能力和市场活跃度都逊于前两者。

4.2 对外合作和投资能力:MC 居首位,YGG 规模和收益率次之,GF 规模最小,收益率未知

4.3 风险控制能力:MC 居首位,GF 次之,YGG 表现糟糕

这部分的评价标准为两方面:

· 团队对于资产的交易、管理和控制是否公开透明,且符合预先制定的机制,这一点上 MC >> GF/YGG

· 资产代币对总资产价格的影响有多大,如果「自身代币/总资产」占比过高,则是风控能力不佳的表现。仓位管理 GF>MC>YGG。

整体来看 MC 居首位,GF 次之,YGG 则表现糟糕。

4.4 估值对比:MC 已进入高位,YGG 正常回落,GF 业务弱势导致市值 < 国库稳定币+蓝筹总价值

由于公会的业务性质,项目的国库资产可以部分反映业务情况。前文已经提到,公会目前的核心功能是:

1. 依托手头的玩家来服务游戏项目方

2. 投资孵化

这部分功能对应的项目资产一部分进入对外合作和投资账面价值(NFT, FT, 股权),一部分可能已经转化成了稳定币和蓝筹留在国库。因此,对国库资产的对比可以部分反映公会项目的估值情况。

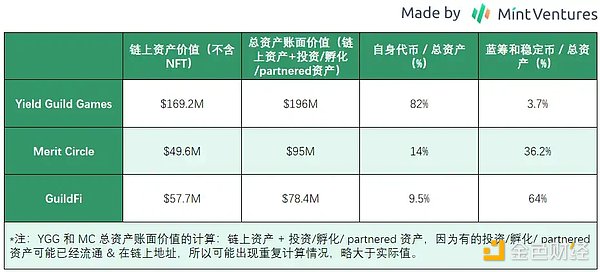

在本次 YGG 拉盘启动前,YGG 的日交易量仅每天数百万刀,流动性相当有限。而 YGG 国库中 YGG 的占比高达 82% ,意味着一旦抛售只会对价格造成毁灭性的打击,所以这里将同时对比「mCap/总资产账面价值」和「mCap/除自身代币外的资产总市值」以求客观性。综合考虑之下,价值支撑 GF > MC >= YGG(请注意,不管是「总资产账面价值」还是「除自身代币外的资产总市值」都包含「稳定币+蓝筹」和「投资/对外合作带来的 FT / NFT」,后者的计价不是市场公允价值,而是来自于融资估值,未来如果代币上市或项目发展不顺,有较大的资产减计风险。并且,对「投资/对外合作带来的 FT / NFT」,除了 Merit Circle 公示出了所有项目的成本和账面价值,其它两家并没有给出具体的算法,因此也可能有统计口径的问题。)

由于 MC 的解锁已经大半完成,但 YGG 和 GF 还有大量代币未解锁,从 FDV/mCap 的角度,潜在下行风险 YGG>GF>MC.

除了 MC 有明确的代币回购机制外,其余项目均无代币回购机制,GF 有奖励释放量固定的 Staking 机制,YGG 连 staking 都没有。加上 GuildFi 在业务层面的弱势,即使 GF 市值小于其链上稳定币和蓝筹的总市值,也难以给出「被低估」的结论。

从未来 Upside 观察,MC 后续有游戏链的叙事,以及 POS 链顺理成章的质押获利价值捕获,而 YGG 给出的后续是在 Base 上开设新的 Quest System. GF 暂时没有业务叙事上的突破。