作者: Ann 编译:jk,Odaily星球日报

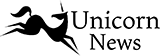

熊市通常要经历一次超大规模的价格跌幅,其价值在谷底延续很久,直到多年后才会结束。上一轮行情(2018 年)就经历了这样的情况,随后又发生了 2020 年的黑天鹅事件——新冠引发的宏观市场崩盘。2022 年 11 月,当FTX出现问题、比特币价格达到 16, 000 美元时,经历了类似 2018 年那种 50% 的价格暴跌。而我们正要面临第二次类似的崩盘。

2018 = 2022,2020 = ?

2018年和2022年的市场崩盘之间存在着令人不安的相似之处,这种崩盘更多地是由加密货币行业自身引发的,而不是宏观经济原因。这是一次明显的加密货币事件,并不是由整个市场崩溃引起的。是的,这次崩盘前出现正值美联储加息,但最后一击是由我们的Sam Bankman亲自实施的。

2018年和2019年的崩盘是创下历史高点后的第一次“冲击”,第一次最低点。

2012年至2019年的牛市后崩盘

2022年第四季度,FTX崩盘

这两次崩盘后,都有一波反弹,让人误以为“行情回来了”,但实际上在熊市真正结束之前,通常会有某种重新测试的过程。

在上一次熊市中,这种“重新测试”是新冠引发的市场崩盘。我相信我们现在也正在迎接类似的情况,等待2020年的等值事件。

对于第二次崩盘,我留意到一些特征:

在崩盘之前,市场出现了反弹和“行情回来了”的情绪。不仅是价格上涨,像机构采用(如黑石比特币ETF)等发展也处于这种氛围中。

下一轮牛市的种子已经开始种下。它是2019年到2020年的“DeFiSummer”。而现在,任何类似DeFi之夏的行情都是“Infra Summer”。我相信重新抵押(restaking)将在其中发挥巨大作用。

更重要的是,与第一次崩盘不同,第二次崩盘受到大宏观事件的影响,完全不在加密货币行业的掌控之中。

美股上涨将会停止

对最后一点而言,那些宏观影响的端倪已经出现。过去一年,纳斯达克指数显示出了脆弱性,最近出现了自2月以来的最差表现。令人好奇的是,加密货币并没有跟随这一上涨行情,这或许表明交易者对纳斯达克的“死猫反弹”抱有更多怀疑。

这就像数字资产并不相信这一反弹。可以想象,如果纳斯达克下跌,那么已经存在怀疑情绪的加密货币价格也不会有好的反应。

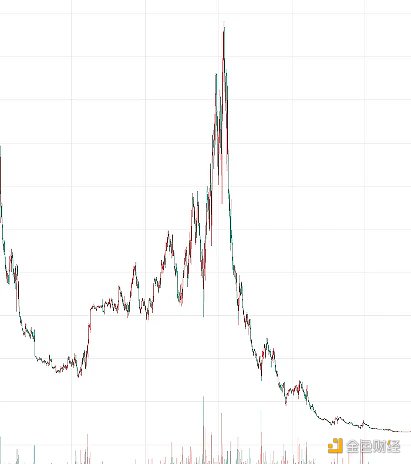

经济衰退常发生在降息期间

此外,升息应该会产生效应。过去,经济衰退并不是在美联储加息时发生的,而是在他们开始降息时发生的。

如下图所示,灰色叠加层标记的是经济衰退,可以看到,它们总是发生在降息期间。无论是在2008年还是2000年的互联网泡沫崩盘中都是如此。

来源:https://www.macrotrends.net/2638/sp500-fed-funds-rate-compared

第二季度业绩

我们也即将迎来2023年第二季度的财报公布,预计这些报告会让人失望,因为后疫情时期的繁荣已经开始失去效应。

公司预计在本周公布财报。我们可以预期市场波动,而比特币价格近几周来一直持平,这是为了做好准备。(在技术分析中,这表明Bollinger带正在收缩——暴风雨前的宁静时期。)这意味着波动性即将接近,尽管仅凭此指标无法确定价格走向。

除了短期反应外,本周的财报可能会成为更大范围宏观事件中的第一个多米诺骨牌。不久我们就会知晓。

债务危机正在显现。现在,由于利率上调,美国的利息支付已经飙升至1万亿美元。政府要如何支付这笔巨额开支,而不是在其他方面削减开支,目前尚不清楚,但值得关注。

六月美国政府支出增加15%

如何做好准备?

对于所有潜在的末日事件,更为紧迫的问题是,作为个体市场参与者,我们应该如何应对潜在的波动。

我有几点建议,其中最重要的几点是:

1、 不要因交易低质量币种而损失资金

这次熊市与众不同的是,我们仍然会被垃圾币、一时风靡的低劣项目所淹没。从类似于2022年的Azuki趋势,到最近对于“memecoin”的疯狂,市场一直试图把你的最后一笔钱骗走。

就在我写这篇文章的时候,又有另一个让人非常不满的项目——名为“Worldcoin”的项目——推出了他们的代币。如果我要列举最近在社交媒体上受欢迎的一些偷钱项目,我会把Rollbit、仓鼠币(你们在想什么,社交媒体上的人!)和Arkham情报公司列入2023年6月至7月的欺诈名单。

这种妄图让你放弃你的钱财的行为似乎永无止境。绝不要陷入他们的圈套。

2、 收益型资产

我知道你会想,即使以太坊有5%的收益率,在数字资产暴跌50%时也无法抵消损失。但光看收益率是不够的。对我来说,通过“收割”我的数字资产(我把收割一词用得很宽泛,涵盖了各种能让我获得收益的DeFi策略),最大的好处是一旦资产安全存放在DeFi金库中,我就会变得懒得去干预。例如,解锁某些代币可能需要等待7天。在价格大幅下跌时,它可以帮助防止恐慌抛售。

与其说是因为收益率,不如说是为了防止手抖。

3、 观察贷款水平

近期,随着比特币价格升至20,000美元和以太坊价格升至2,000美元,一些人开始更大胆地借贷(以暂时增值的资产为抵押)。

我对这种做法并不感冒。过去一年的市场波动对管理贷款来说确实不合适。价格波动太大,会让你捏一把汗。除非你就喜欢这种刺激,否则我认为贷款只会带来太多麻烦、太多风险,而收益却很少。

4、 放轻松...然后看着世界燃烧

当我在推特上发推说我喜欢熊市的时候,一点都不夸张。最近在巴黎举行的ETHCC活动及其所有附带活动显示出,游客离开后,加密社区比以往任何时候都更加充满活力。开发工作没有停止,有更多的项目可以帮助你不要被分散注意力。

此外,传统金融领域的混乱似乎值得观察。我们将看到传统金融的旧方式如何终结其弱点,如果崩溃,加密将崛起为新一代金融体系。我建议我们大家拿些爆米花观望。

听起来有些冷酷,但把这理解为“放松心情,不要过度担心”。情况可能会变得更糟,但在变得更好之前。人类社会有着自己神秘的进化方式,这可能只是其中一个过程。

最重要的是,留住钱、活下去。