现实世界资产上链已经不是一个新鲜东西,2019年STO让传统资产进入加密世界,将基金、房产、贵重艺术品以及农产品畜牧业等打包上链进行融资,但受限于当时STO的合规成本偏高,落地困难。即便在STO合法化的美国,投资者也必须先经过SEC批准才能参与。对于其它尚未开放的国家,其门槛则更高。另一方面是其募资受众面太窄,普通散户无法参与,同时代币无法在主流的数字货币交易所上架,流动性不足。

而进入2020年,真正的RWA概念才被正式提及,但彼时正直全球银行集体QE,加密原生投资组合收益率远超传统资产,且随着2023年以太坊上海升级结束,LSDFI让质押收益率进入一个新高度,因此RWA直至今年上半年都未能在行业内溅起水花。

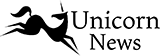

头部DEFI收益率

然而随着美国开始为3年前因疫情引发的量化宽松政策付出代价,经济基本面进入衰退风险,美联储迫于滞胀效应开始持续加息,传统资本市场陷入恐慌,加密市场更是接连发生头部机构暴雷事件,一时间,加密投资组合收益率跌入谷底,头部DEFI项目的年化收益率已跌至3%以下。

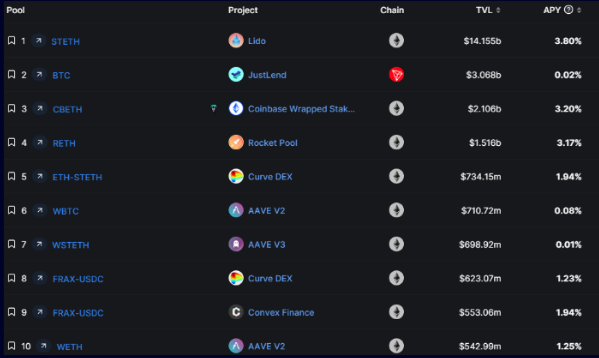

长短期美债收益率

长短期美债收益率

而由于持续加息引发的资金成本飙升,早期持有大量美国国债的机构纷纷被迫大量抛售以获取现金流维持生存,进一步抬升了国债收益率,而根据官方数据显示,现阶段美债的平均年化收益率以维持在5%以上,远高于DEFI项目的APY,由于资本具有逐利性,因此部分加密项目开始将目标转向RWA,前段时间MAKERDAO以及Compound等项目的爆发也可归因于此。

从K ONE DAO的视角来看,加密熊市下,单靠原生资产创收的想法已经不再可行,无论你进行多么复杂的投资逻辑,多轮质押也好,分散化投资也罢,收益总是难以覆盖成本的。因此拥抱RWA资产势在必行。我们也总结了加密市场引入RWA资产的核心优势:

1. 提升资金库的利用率。大量DEFI协议保存着用户质押的加密稳定币(USDT,USDC)或原生代币(ETH),但这些代币无法产生收益,而投资美债等资产可以在较差的宏观环境下获得相对原生加密资产高得多的收益,这就好像将钱存入银行,银行若不作为,则你获得的芝麻点利息甚至跑不赢通胀,倘若银行拿你的资金购买了年化收益可观且风险极低的理财产品,岂不美哉。

2. 提升资产波动稳定性。链上资产种类具有高度相关性和较高的波动率,从比特币暴跌便可以带崩整个市场就可得到印证。引入更稳定、并和链上原生资产相关性很低的 RWA 资产可实现对冲目的。

3. 丰富一篮子资产种类,优化资产结构,降低风险。鸡蛋不要放在一个篮子里,构成更丰富的投资组合才是一个有效的策略。

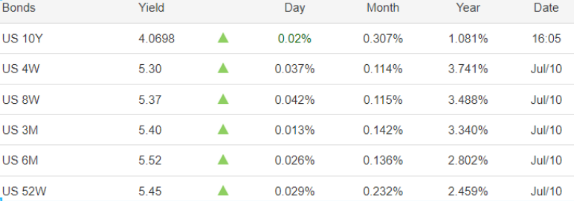

Centrifuge系统机制

Centrifuge系统机制

在下一轮牛市开启之前,RWA板块会得到飞速扩张,相关项目币种也会获得不错的涨幅。在K ONE DAO看来,当前RWA上链的最大阻碍无疑是合规,而与MAKERDAO, AAVE等DEFI巨头联合的基础设施项目Centrifuge或许会迎来爆发,其完备的资产审核评估流程保证了借款人资质,生态中合作的正规保险机构最大化保护了投资者利益,与DEFI头部项目的合作又保证了资产上链后资产的流动性。

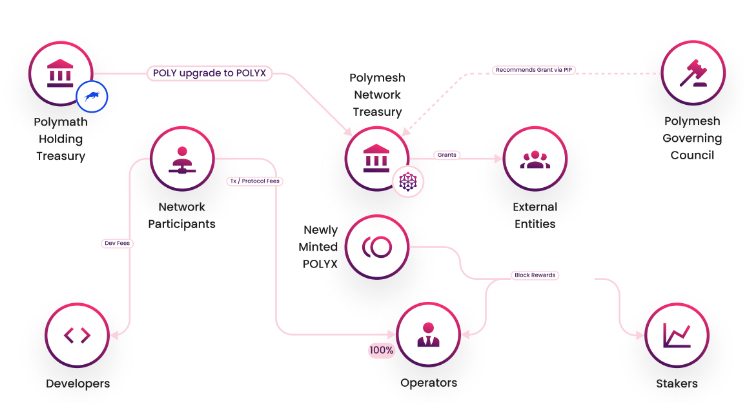

Polymesh 运作机制

而另一个项目POLYMESH也被我们所看好,追溯其背景,会发现前身POLYMATH是老牌STO龙头,对于资产上链的流程以及合规化十分熟悉且资质完备,现又单独为引入RWA资产做了属于自己的链,不再依附于以太坊等公链,优势在于可为RWA高度定制化,劣势可能在于其资产孤岛风险,但随着跨链桥的技术日趋成熟,资产流转也不再成为障碍。

RWA引入加密市场的长远意义不止于此,未来随着流动性更强,收益更高的硬通货,房地产以及商业票据的上链,代表着万亿级别的资金将会流入加密市场,一旦加密世界与现实世界产生高度正相关,那么加密市场的成熟便会提前到来。

联系方式:

K ONE DAO 社区入口:https://discord.gg/rwFdD53rmx

K ONE DAO 推特: https://twitter.com/KONE__DAO

分析师 Zeus 推特:https://twitter.com/Zeuss_KOD